フリーランスや個人事業主は確定申告をしなければなりません。

確定申告といえば青色申告というイメージがあるかもしれません。

では青色申告のメリットとは一体何でしょうか?

今回は青色申告での節税メリットについて解説します。

青色申告特別控除で節税 最大65万円の所得控除

青色申告のメリットとして青色申告特別控除があります。

不動産所得又は事業所得について所得金額から最大65万円控除する制度です。

複式簿記による記帳をすると所得から55万円控除する制度し、加えて仕訳帳、総勘定元帳を電子帳簿保存を行うか、電子申告で確定申告を行えば控除額が10万円上乗せされ、65万円が所得金額から控除されます。

なお、複式簿記によらない場合であっても青色申告特別控除の適用はありますが、その場合の控除金額は10万円です。

複式簿記と聞くと何か特別なものに聞こえるかもしれませんが、一般的な簿記のことを指します。

そのため会計ソフトを利用すればこの要件は満たします。

また10万円の上乗せについても電子申告は難しいものではないので、65万円控除を受けるハードルは高くはありません。

青色申告者が会計ソフトを使って電子申告をすれば、所得から65万円控除

この65万円控除での節税額はいくらになるでしょうか?

所得税は累進課税制度なので所得によって税率が変わります。

仮に税率が10%だとすると税額が6万5千円の節税になります。

また、住民税も所得金額に応じて課税されるので、こちらにも節税効果が及びます。

住民税は一律10%なのでこちらも6万5千円の節税となり、合わせて13万円の節税です。

純損失の繰り越しで節税

純損失の繰り越しとは、事業所得などに赤字の金額がある場合で、損益通算の規定を適用してもなお控除しきれない部分の金額(純損失の金額)が生じたときには、その損失額を翌年以後3年にわたって繰り越し、各年分の所得金額から控除できることをいいます。

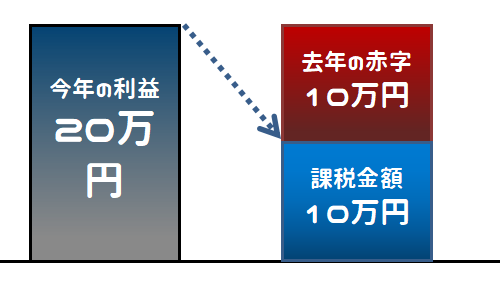

例えば去年は20万円の赤字があったとします。

今年は20万円の利益がありました。

純損失の繰り越しとは今年の黒字20万円から去年の赤字10万円を控除できます。

その結果、課税金額は10万円になります。

青色事業専従者給与で節税

個人事業主は原則として家族に対して給与を支払っても経費に算入できません。

しかし、青色専従者であれば青色申告者と生計を一にしている配偶者やその他の親族のうち、年齢が15歳以上でその青色申告者の事業にもっぱら従事している人に支払った給与は、事前に提出された届出書に記載された金額の範囲内で専従者の労務の対価として適正な金額であれば必要経費に算入できます。

注意が必要な点は事業にもっぱら従事している人に支払った給与なので、他に仕事をしている合間に事業を手伝ったり、ちょっとしたアルバイトは専従者給与に該当しません。

また、青色事業専従者は控除対象配偶者や扶養親族にはなれません。

青色専従者給与については、コチラ

少額減価償却資産で節税

10万円以上の固定資産は購入した際に、経費に算入されるわけではありません。

減価償却を通じて耐用年数にわたり経費になります。

すなわち、すぐに経費にはなりません。

しかし、青色申告者であれば30万円未満の固定資産(少額減価償却資産)であれば、年間300万円以内であれば経費に算入することができます。

そのため減価償却に比べ、早期に費用を計上できるため節税につながります。

申請書の提出期限に注意

青色申告を申請する場合は「青色申告承認申請書」を納税地の所轄税務署長に提出しなければなりません。

提出期限は、その年の3月15日までとなっています。

ただし1月16日以後に新規開業した場合は業務を開始した日から2か月以内が提出期限となっています。

この期限に遅れた場合はその年は青色申告をすることができないため注意が必要です。

まとめ

今回は青色申告と節税についてでした。

青色申告自体は簡単に受けられますので、承認申請書の提出を忘れないようにしましょう。

◆編集後記◆

花粉症で涙が出るし、のども痛い。

あと1週間くらいで終わればいいのですが

◇最近聞いた音楽◇

THUNDERCAT

SHOW YOU THE WAY